どうもこんにちは、ぽんちよです。今回も毎月恒例、資産額・ポートフォリオ 10月最新版を公開していきたいと思います。それに合わせて今回は、2021年のビッグテーマとされる半導体業界の動向や累進課税の仕組みについて解説していきます!

●ぽんちよの総資産&ポートフォリオ

●2021年、最強テーマ!半導体業界について

●1,000円で損?意外と知らない累進課税の仕組み

私は、現在27歳独身の会社員ですが、目指せFIRE!ということで、経済的自由を確立して早期リタイアを目指しています。

私と同じサラリーマンでFIREを目指している方に、「自分も頑張ろう!」、「ぽんちよができるなら自分もできそうだな!」と励みを与えることができればと思い、毎月資産額やポートフォリオを公開しています。

さらに、今回は資産額を公開するだけではなく、2021年のビッグテーマとされる半導体業界の動向や累進課税の仕組みについて解説していきます !

FIREを目指すぽんちよの資産額はいくら?

私は会社員の給料日が15日であるため毎月15日に資産額の集計をしています。

10月の総資産額はいくら? 20代の貯金額

ぽんちよの10月の総資産額は49,963,231円となりました。

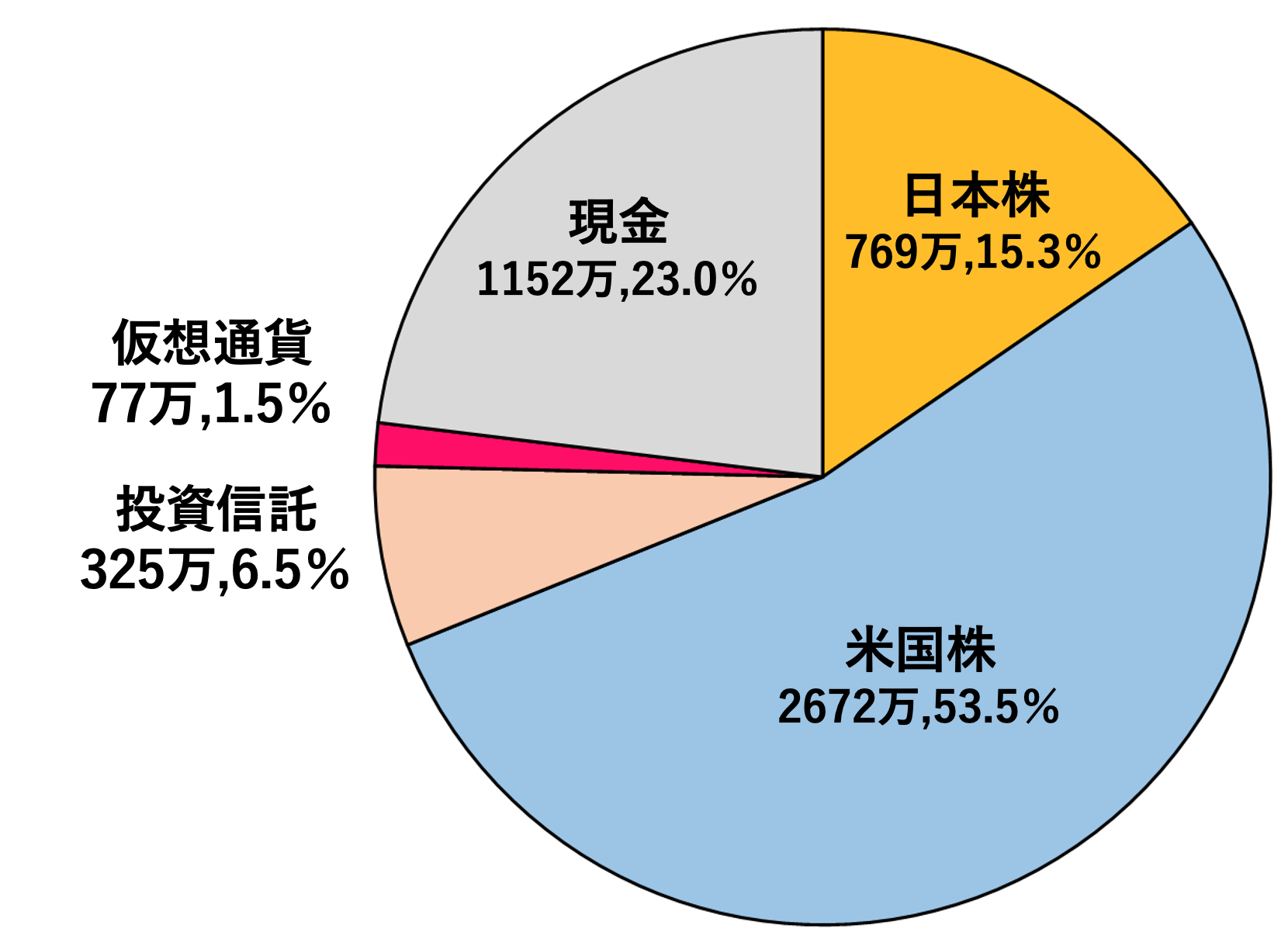

ポートフォリオはこちら↓

2021年10月のポートフォリオ

FIREの目標として掲げている5000万円にほぼ到達しています!

ただし来年、確定申告をした際の納税や予定納税、個人事業税を支払わなければいけないため、実際にはもっと資産額は少ないのかなという印象です。

2021年、最強テーマ半導体業界の動向

次に2021年のビッグテーマ半導体について説明していきます!

半導体業界の動向 今後はどうなる?

半導体関連の注目ニュースとして、アップルが半導体不足を原因に最近発表したばかりのiPhone13を減産する見通しという話があります。

この世界的な半導体不足は、電気自動車の普及やデータセンター事業、コロナによるスマートフォンやノートパソコン需要の急激な伸びなど様々なことが要因となっています。

そして、このような半導体不足に対応するため、例えば、半導体製造業のtsmcは3年間で11兆円にも及ぶ巨額投資を行うことも発表しています。

また、このような半導体の需要が高まり、半導体に対しての投資が行われていることを背景に、半導体製造装置を作っている企業であるASMLの株価が好調に伸びています。

ASMLの株価推移(引用元:株探)

ということで2021年は半導体関連銘柄を買っている人にとっては、利益が上げた年となり、半導体で間違えなしと言われたほどでした。

しかし、この半導体不足は必ずしも良いことばかりでなく、アップルと同じように、日本の大手自動車メーカーのトヨタやホンダが減産発表しています。

やはり、世界的に半導体が不足している事態は経済にも悪影響を及ぼしかねないんだね。

ただし最近では、半導体全般が不足しているって訳じゃなくて、実際に不足しているのは、最先端技術の半導体のみにとどまっていると言われているよ。

例えば、去年はコロナ特需によりノートパソコンやスマホの需要が急激に拡大したことによって半導体全般が不足していたのに対し、最近ではコロナ特需も収まってきたことで、半導体の中でもメモリの供給は落ち着いてきました。

その一方で、最先端のcpuなどの半導体についてはまだまだ不足しており、パソコンの出荷台数は依然として減少しているという現状になっています。

そのため、パソコンについては結果的にメモリは供給過多になっており、メモリの卸売業者は価格を値下げしてでも売らなければいけない状況になっています。

つまり、これまでであれば半導体銘柄全ての株価が上がっていましたが、今後は半導体でも特に需要が大きい部分に関しては上がるかもしれませんが、一方で供給過多になっている分野があるということも注意していかなければいけません。

今後は、半導体銘柄でも明暗が分かれていく可能性があると言えるね!

1,000円で損?意外と知らない累進課税の仕組み

累進課税の仕組み 控除とは?

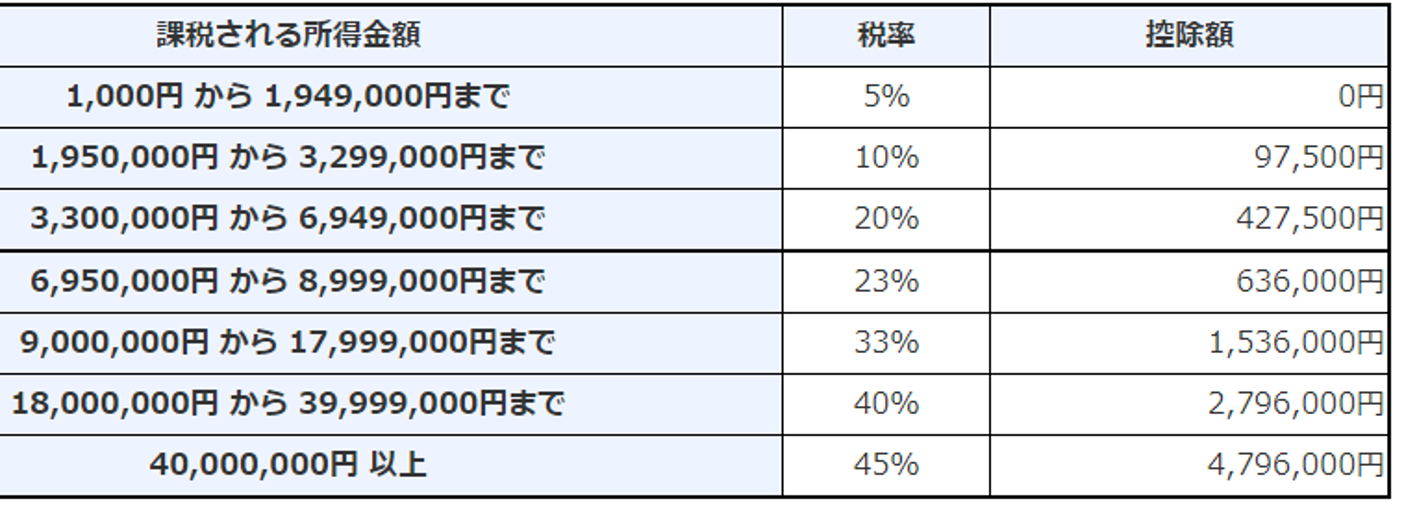

累進課税とは、簡単に言えば、お金を持っていれば持っているほど、より多くの税金を納めていかなければいけないという制度となります。

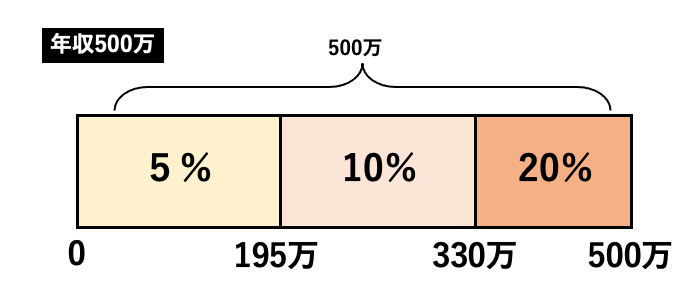

そこで、日本の税率は累進課税でどうなっているのかを見ていくと、所得に対して1,949,000円までが所得税率5%、3,2999,000円までが10%、6,949,000円までが20%というように所得に応じて税率が分かれています。

この累進課税の表を見て思ったのだけど、例えば329.9万円所得がある人の所得税率は10%、330万円の人は20%ってことだよね。わずか1,000円給料が違うだけで税率がこんなに違うってこと?

自分も初めの頃は同じことを思っていたよ。こういう不具合を解決するために日本では控除っていう仕組みがあるんだよ。次にそれについて解説していくね。

それではこの控除について実際に計算しながら解説していきます!

給料が329.9万の場合、上の表をみると、97,500円の控除があることになります。実際の所得税の計算式としては

( 329,9万×10% ) - 97,500円

給料が330万円の場合はどうなるかというと、控除額が427,500円なので計算式は

( 330万×20% ) - 427,500円

となってきます!

それぞれこの2つの計算式を計算すると、それぞれの所得税は

329.9万円の場合は 232,400円

330万円の場合は 232,500円

となります!

このように控除額という仕組みを使うことで、1,000円しか所得が違わないのに税率が10%も変わってしまう・・・というようなことが起こらないように調整しています!

もう少しイメージとして分かりやすくすると、例えば、年収500万円の人がどのように税金がかかってくるかというと、この500万円を3分割して195万円までの所得に関しては税率5%、195万から330万円の分には10%、330万円から500万円の分は20%の税金がかかってトータルで税金になるという仕組みになっています。

所得税率のかけ方(年収500万円の場合)

つまり、はみ出た部分、例えば3,299,000円をはみ出した部分に関しては20%の税金がかかるということで、この控除額というものがうまく機能していることが分かります。

世の中には所得税以外にも、様々な税金があります。少しづつ、このような税金の知識を身につけていきましょう!

コメント