職場での保険継続or脱退手続き時期に伴い、上司達が保険の内容も見ずに、印鑑をおし右から左へ継続届をだしていた。

iDeCo開設時に数人の上司に『投資は危険』と言われた

確かに投資は元本割れをするかもしれない、

だが、あなた方のマネーリテラシーの無さの方がよっぽど危険なことなのではないか? https://t.co/tX9DrLpVQB— 【年収450万】投資でセミリタイアをめざす@ぽんちよブログ (@pontiyoblog) July 29, 2019

↑先日職場の保険関係の更新or脱退手続きだったので、自分の保険を見直し(解約)しました

この決断はそれなりに考え・試算を行った結果です。というのも、入っていた保険は「個人年金保険料控除」「一般生命保険料控除」の対象だったので税金(節税)が絡んでいたため。

今回私が色々調べた節税の知識や試算の結果を共有して皆様のお役に立てれば幸いです。

(この時期は他の会社でも保険の契約更新の時期なのでは・・・?)

保険に加入すると節税になる

支出を抑えるうえでは生活費の削減などもありますが、見落としがちなのが支払う税金の削減。日本には保険に入ると「個人年金保険料控除」と「一般生命保険料控除」という制度で節税ができます。

個人年金保険料控除・一般生命保険料控除対象保険の条件

どんな保険に入っても節税対象になるわけではなく個人年金保険料控除は積立年金保険等、一般生命保険料控除は生命保険等が対象であり、それぞれ「年金受取人が契約者本人または配偶者のどちらか」「年金受取人は被保険者と同一」「保険料払込期間は10年以上」「年金の受取開始が60歳以降であり尚且つ年金受取期間が10年以上」という条件をすべて満たし、さらに「個人年金保険料税制適格特約」が付属していることが必須。

保険屋の姉ちゃんに「節税目的の保険」といえばすぐわかってくれる

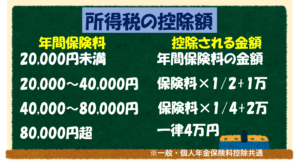

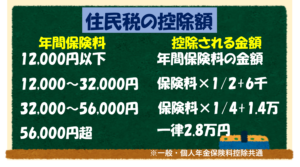

保険料控除による節税額

収入が多いほど税金が高くなる!→給料を下げる(控除をうける)ことで税金が下げれる(節税できる)

日本の税体系は累進課税制度→「収入が多い人は税金を高く、収入が少ない人は税金を少なく」という制度であるため、収入から控除を受けて収入金額を減らしてやると、その分節税ができます。今回は保険の払い込みをすることで個人年金保険料控除・一般生命保険料控除を受けて収入額面を減らし、節税するのです!では実際にいくら保険を収めるといくら控除を受けれるのか?

↑控除の金額は一般生命保険料控除と個人年金保険料控除は同じです。控除の金額が最大になるのは所得税は年間8万円保険料を支払えば4万円の控除、住民税は年間5.6万円保険料を支払えば2.8万円の控除となっています。

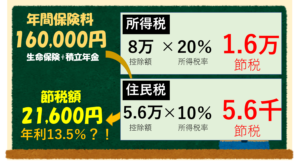

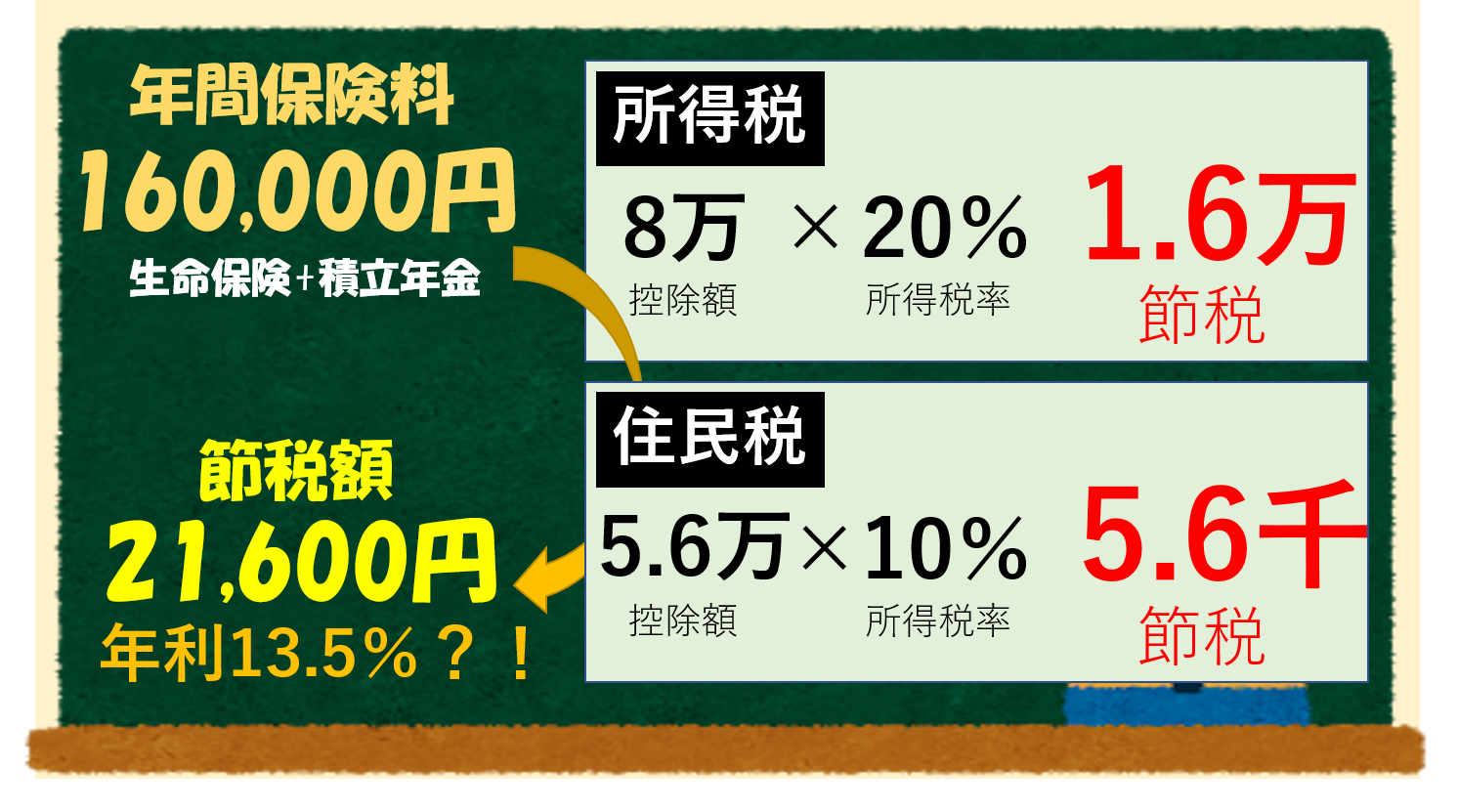

では、生命保険・積立年金保険の年間保険料をそれぞれ8万円支払い(計16万円)控除された時の節税効果は↓

↑上記のように16,0000円保険料を支払い21,600円の節税になる。

投資・貯金でいえば、年利13.5%という破格の数字になります。保険屋さんも勧めてくるわけです。

貯金するぐらいなら、保険に入って節税した方がいいね

年利13.5%!!? 「節税or投資」どちらが得か?

このブログはそもそも投資してセミリタイアしよう!というブログなので、では保険に加入することとのどちらがお得なのかを考えてみよう

【年利13.5%】の罠

先ほど生命保険料控除による節税額を試算して、年利13.5%になると書きましたが、あれは半分正解で半分嘘です。最初の一年目は確かに13.5%です。

しかし二年目以降はすでに前年度支払った保険料に対しては控除が働かず、その年に支払った保険料のみが控除対象なので、実質的な年利計算だと加入年度が長くなればなるほど、年利は低くなります

加入1年目→実質年利13.5% (節税額21600円÷通算保険料16,0000円)

加入2年目→実質年利6.75% (節税額21600円÷通算保険料32,0000円)

加入3年目→実質年利4.5% (節税額21600円÷通算保険料48,0000円)

加入4年目→実質年利2.7% ←加入していればしているほど実質的な年利は下がる

(↑ちなみに保険による運用利回りは雀の涙なのでないものとします)

投資法として技術の必要のないインデックス投資での平均リターンは税引き後年3~4%とされています。加入歴4年目にして節税効果よりインデックス投資した方がリターンが大きくなります

保険に三年加入して脱退→新加入の繰り返しが最強??

実質的な年利が下がり続けるなら、加入して三年で解約して、また保険に入りなおせばいいんじゃないの?

その手法だと、生命保険・積立年金保険の性質上不利になっちゃうよ

保険料が下がり続けるなら「途中解約前提で加入して、3年後に解約→払戻金を投資に回して、保険は再加入」というのを繰り返せばいいのでは?このやり方を私は思いつきましたが、

各保険会社が出している保険は最初の8年ほどは元本割れするようにできています。そのため、途中解約における一時払戻金自体が払い込み金に対しすくないので、結局損をします。

ほけんの窓口にいってみたけど、最初の数年間の元本割れ率はひどかったよ・・・。

早期脱退+再加入作戦は損? 会社の団体保険にはチャンスあり!

先ほどの三年で保険を解約して払戻金を投資に回す+保険再加入する作戦は本当にダメなのでしょうか?

実は私の職場の団体保険は加入三年目で元本割れしなくなる保険であり、三年加入して脱退→再加入作戦が有効でした。

団体保険って偉大です・・・。もし皆さまの会社の団体保険が、私の職場の保険のように加入三年目で元本割れしなくなる保険であれば、三年加入して脱退→再加入作戦も考えてはいかが?

また職場の団体保険だとこんなメリット↓

・給料からの天引きが容易

・ 三年以内に元本割れが解消される優秀な団体保険が職場にある

・ 投資を絶対にしないという固い決意のある人・・・w

私はなぜ団体保険は脱退したのか?

先に述べたように私には三年で元本割れがなくなるという最高の団体保険があるのに保険を解約しました。なぜ?

それは職場の保険に不信感を抱いたためです。というのも、「来月解約した場合の払戻金を教えてください」問い合わせたところ、配布されていたパンフレットよりなぜか見積もりの払戻金が少なく、パンフレットの払戻金があてにならないということが分かったからです。もし皆さまの会社で元本割れが三年以内に解消される謳ってる団体保険だとしても、実際に問い合わせると実態が異なることがあるのでご確認を!

【ちなみに・・・】

上記のように、パンフレットに記載されている払戻金と実際の払戻金が異なる職場の団体保険に不信感を覚え、「もっといい保険はないのか?」と思い、ほけんの窓口で様々な保険会社から出されている保険を紹介してもらいましたが、結局、職場の団体保険が一番元本割れ率が低く、一番優秀なことが分かりました笑

↓クリックお願いします!。ブログのランキングが上がって、ぽんちよのモチベにつながります

↓ツイッターもぜひフォローお願いします

コメント